Kredi derecelendirmesi

Kredi derecelendirmesi veya kredi değerlendirmesi, bir kişi, şirket veya hatta bir ülkenin kredi itibarının belirlenmesidir. Kredi derecelendirmesi, bir borçlunun kredi geçmişi hakkında yapılan bir değerlendirme olabileceği gibi, potansiyel bir borçlunun borcunu geri ödeyebilme yeteneğinin bir değerlendirmesi de olabilir. Hesaplanması için malî geçmiş, cari varlık ve cari borçlar incelenir. Kredi değerlendirmesi, borç veren veya yatırımcı için, o borcun geri ödenme olasılığını belirlemek için yapılır. Ancak, yakın yıllarda, sigorta primi, işe alınmaya uygunluk ve depozito oranı belirlemeleri için de kredi değerlendirme sonuçları kullanılmaya başlanmıştır.

Düşük bir derecelendirme, borç alanın borcunu ödememe (temerrüt) riskinin yüksek olduğu anlamına gelir, bu durum, faiz oranının yüksek tutulması veya da borç talebinin reddedilmesi sonucunu doğurur.

Kişisel kredi derecelendirmesi

Kişinin kredi skoru ve onun kredi geçmişi, onun banka gibi bir finans kuruluşundan kredi alma yeteneğini etkiler. Kişinin kredi değerlendirmesini etkileyebilecek faktörler:

- Krediyi geri ödeyebilme yeteneği

- Faiz

- Verilen kredi sınırının kullanılma oranı

- Tüketim alışkanlıkları

- Mevcut borç miktarı.

Farklı ülkelerde farklı kredi değerlendirme sistemleri mevcuttur.

Kuzey Amerika

ABD'de bir kişinin kredi geçmişi, kredi bürosu olarak adlandırılan şirketler tarafından derlenip düzenlenir. Kredi itibarı genelde mevcut kredi verilerinin istatistik analizi ile belirlenir. Bu analizin yaygın bir şekli, Fair Isaac Corporation gibi özel finans şirketleri tarafından sunulan kredi skor puanlarıdır. Fair Isaac Corporation, 1950'li yıllarda kredi derecelendirme kavramını geliştirmiş ve FICO kredi skorunda geçen FICO terimini tescilli markası yapmıştır.

Kanada'da en yaygın derecelendirme sistemi North American Standard Account Ratings'dir, ayrıca "R" sistemi olarak da bilinir. Bu sistemin yelpazesi R0 ile R9 arasındadır. R0, yeni açılmış bir hesaptır, R1, zamanında yapılan ödemeler demektir, R9 batak para demektir. Çoğu kişi R0 statüsünde çok kısa bir süre kalırlar çünkü kredi derecelendirmelerinin her ay ayarlanmasını sağlayan mekanizmalar kuruludur.

Şirket kredi derecelendirmesi

Bir şirketin kredi derecelendirmesi, potasiyel yatırımcılar için tahvil gibi kredi kâğıtları hakkında bir malî göstergedir. Bu derecelendirmeler, Standard & Poor's, Moody's veya Fitch Ratings gibi kredi değerlendirme kuruluşları tarafından yapılır. Standard & Poor's derecelendirme skalası, en iyiden en kötüye, şöyledir: AAA, AA, A, BBB, BB, B, CCC, CC, C, D. BBB'nin altındaki tahviller spekülatif veya yüksek riskli sayılır.[1] Moody's derecelendirme sistemi benzerdir ama isimlendirme biraz farklıdır. En iyiden en kötüye şöyle sıralanır: AAA, Aa1, Aa2, Aa3, A1, A2, A3, Baa1, Baa2, Baa3, Ba1, Ba2, Ba3, B1, B2, B3, Caa1, Caa2, Caa3, Ca, C.

Devlet kredi derecelendirmesi

| Sıralama | Önceki | Ülke | Toplam skor |

|---|---|---|---|

| 1 | 1 | Lüksemburg | 99.88 |

| 2 | 2 | Norveç | 97.47 |

| 3 | 3 | İsviçre | 96.21 |

| 4 | 4 | Danimarka | 93.39 |

| 5 | 5 | İsveç | 92.96 |

| 6 | 6 | İrlanda | 92.36 |

| 7 | 10 | Avusturya | 92.25 |

| 8 | 9 | Finlandiya | 91.95 |

| 9 | 8 | Hollanda | 91.95 |

| 10 | 7 | ABD | 91.27 |

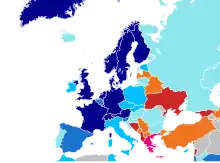

Devlet kredi derecelendirmesi (sovereign credit rating), egemen bir hukuksal varlığın, yani bir ülke devletinin, kredi derecelendirmesidir. Devlet kredi derecelendirmesi, bir ülkede yatırım ortamının risk seviyesini ifade eder, politik riski de hesaba katar. Yabancı ülkelerde yatırım yapacak yatırımcılar tarafından kullanılır.

Tablo, Mart 2008 itibarıyla yatırım için en az riskli on ülkeyi göstermektedir. Derecelendirmeler ayrıca politik risk, ekonomik risk gibi bileşenlere de ayrılır. Euromoney'nin yılda iki kere yapılan ülke risk endeksi[3] 185 ülkenin politik ve ekonomik istikrarını izlemektedir. Veriler ekonomiye yoğunlaşmıştır, özellikle devletin temerrüt riskine ve/veya ithalatçıların temerrüt riskine (yani ticaret kredi riskine) bakılır.

Kısa vade derecelendirme

Kısa vadeli derecelendirme, bir borçlunun bir yıl içinde temerrüt olasılığının bir ölçüsüdür. Buna karşın uzun vadeli derecelendirme, borçlunun ömür boyu için yapılan bir değerlendirmedir.

Kredi değerlendirme kuruluşları

Kişiler için kredi skorları kredi büroları tarafından verilir. Şirket ve devletler için kredi dereceleri kredi değerlendirme kuruluşları tarafından belirlenir.

ABD'de başlıca kredi büroları Experian, Equifax, and TransUnion'dır.[4]

Birleşik Krallık'ta kişiler hakkında kredi değerlendirmesi yapan başlıca "kredi referans acentaları" Experian, Equifax ve Callcredit'tir. Evrensel bir kredi skoru yoktur, her kredi kuruluşu kendi belirlediği kıstaslara göre potansiyel müşterilerini değerlendirir.[5]

Kanada'da başlıca kredi büroları Equifax, TransUnion ve Northern Credit Bureaus/ Experian'dır.[6]

Hindistan'da şahıslar için kredi değerlendirmesi yapan kredi büroları Credit Information Bureau (India) Limited (CIBIL) ve Credit Registration Office (CRO)'dir. Ticarî kredi değerlendirme kuruluşları arasında CRISIL ve ICRA sayılabilir.

Türkiye'de Kredi Kayıt Bürosu, tüketici bilgilerini derleyerek kişisel kredi değerlendirmesi yapar.

En büyük ticarî kredi değerlendirme kuruluşları dünya çapında çalışırlar, bunlar Moody's, Standard & Poor's ve Fitch Ratings'dir.

| Moody's | S&P | Fitch | ||||

|---|---|---|---|---|---|---|

| Uzun vadeli | Kısa vadeli | Uzun vadeli | Kısa vadeli | Uzun vadeli | Kısa vadeli | |

| Aaa | P-1 | AAA | A-1+ | AAA | F1+ | En yüksek dereceli |

| Aa1 | AA+ | AA+ | Yüksek dereceli | |||

| Aa2 | AA | AA | ||||

| Aa3 | AA- | AA- | ||||

| A1 | A+ | A-1 | A+ | F1 | Üst orta sınıf | |

| A2 | A | A | ||||

| A3 | P-2 | A- | A-2 | A- | F2 | |

| Baa1 | BBB+ | BBB+ | Alt orta sınıf | |||

| Baa2 | P-3 | BBB | A-3 | BBB | F3 | |

| Baa3 | BBB- | BBB- | ||||

| Ba1 | Not prime | BB+ | B | BB+ | B | Yatırım yapılamaz spekülatif |

| Ba2 | BB | BB | ||||

| Ba3 | BB- | BB- | ||||

| B1 | B+ | B+ | Son derece spekülatif | |||

| B2 | B | B | ||||

| B3 | B- | B- | ||||

| Caa1 | CCC+ | C | CCC | C | Önemli riskler | |

| Caa2 | CCC | büyük ölçüde spekülatif | ||||

| Caa3 | CCC- | Kurtarılması beklenen, iflasa yakın | ||||

| Ca | CC | |||||

| C | ||||||

| C | D | / | DDD | / | İflas | |

| / | DD | |||||

| / | D | |||||

Kaynakça

- de Servigny, Arnaud and Olivier Renault (2004). The Standard & Poor's Guide to Measuring and Managing Credit Risk. McGraw-Hill. ISBN 13 978-0071417556

|isbn=değerini kontrol edin: length (yardım). - "Country risk survey" 14 Haziran 2017 tarihinde Wayback Machine sitesinde arşivlendi.: 185 ülkede siyasî ve ekonomik istikrarı izleyen, değerlendirme kuruluşları ve pazar uzmanları arasında yılda iki kere yapılan anket; Bu bilginin kaynakları: risk analistleri; ekonomik projeksiyon anketleri; Gayri safi milli gelir; Dünya Bankası'nın Global Kalkınma Finansı verileri; Moody's Yatırımcı Hizmetleri, Standard & Poor’s ve Fitch IBCA; OECD konensus grupları; ABD Exim Bank ve Atradius UK; borç ve kredi konsorsiyum başları; Atradius, London Forfaiting, Mezra Forfaiting ve WestLB.

- "Country risk ratings". 23 Haziran 2015 tarihinde kaynağından arşivlendi. Erişim tarihi: 31 Ağustos 2009.

- Holden Lewis (2002-14-14). "The credit report you don't know about". Bankrate.com. Erişim tarihi: 24 Eylül 2007. Tarih değerini gözden geçirin:

|tarih=(yardım) - Martin Lewis. "Credit Ratings: How they work". MoneySavingExpert.com. Erişim tarihi: 2008. Tarih değerini gözden geçirin:

|erişimtarihi=(yardım) - "Student workbook", CIBC p. 14

Dış bağlantılar

Ayrıca bakınız

- Alternatif veri

- Kredi riski

- Temerrüt

- Kredi geçmişi

- Kredi notu

- Risk temelli fiyatlandırma